Litiges fiscaux : un cas typique

Comment les entreprises vivent-elles cette interconnectivité ? Prenons comme exemple une situation de plus en plus courante. Une multinationale est confrontée à de nombreux problèmes en termes de litiges fiscaux, notamment :

- un différend avec l’administration fiscale allemande concernant les prix de transfert ;

- une licence d’exploitation susceptible d’être rejetée par les autorités argentines ;

- une nation d’Asie du Sud-Est s’apprêtant à dénoncer publiquement l’entreprise dans la presse ;

- divers litiges contentieux en cours dans plusieurs juridictions où l’entreprise mène ses activités.

Par ailleurs, l’entreprise est sur le point d’entreprendre une restructuration en Russie, ce qui accroît son exposition sur le plan fiscal. À la fin de l’année, cette organisation fait l’objet de litiges avec des dizaines d’autorités fiscales différentes. Sa direction se tourne vers son vice-président en matière fiscale afin d’élaborer une stratégie permettant de gérer et de résoudre les différends actuels ainsi que de diminuer les litiges futurs.

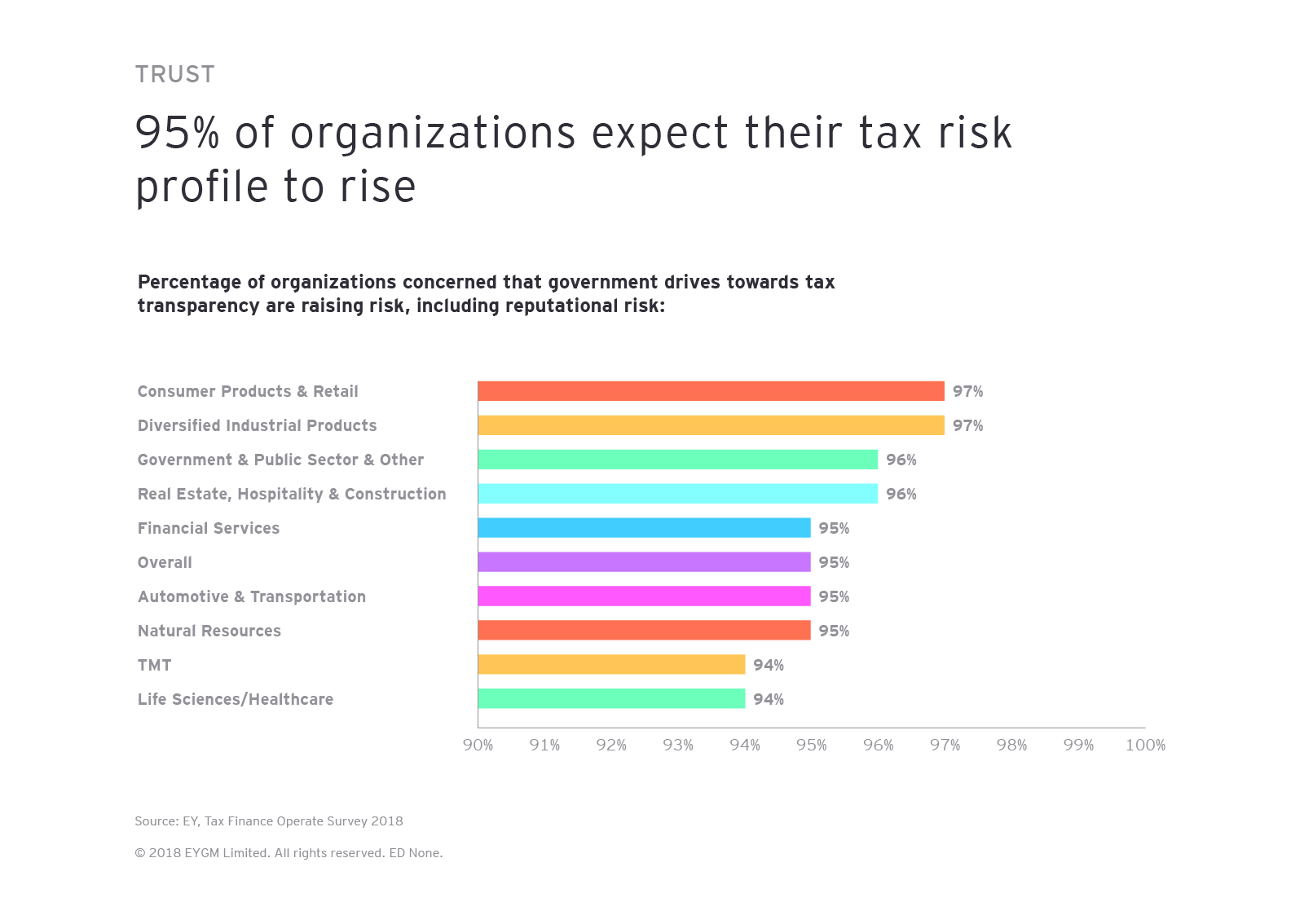

L’entreprise est frappée de plein fouet par l’accélération du processus de collecte et de partage des informations fiscales, ce qui provoque une hausse des litiges en la matière. Recueillant davantage d’informations sur les entreprises, les gouvernements ont recours à des réformes de transparence multilatérales, à la numérisation, à une collecte de données de grande envergue ainsi qu’à des analyses de pointe dans le but d’identifier et de traiter les difficultés fiscales.

Une connectivité amplifiée

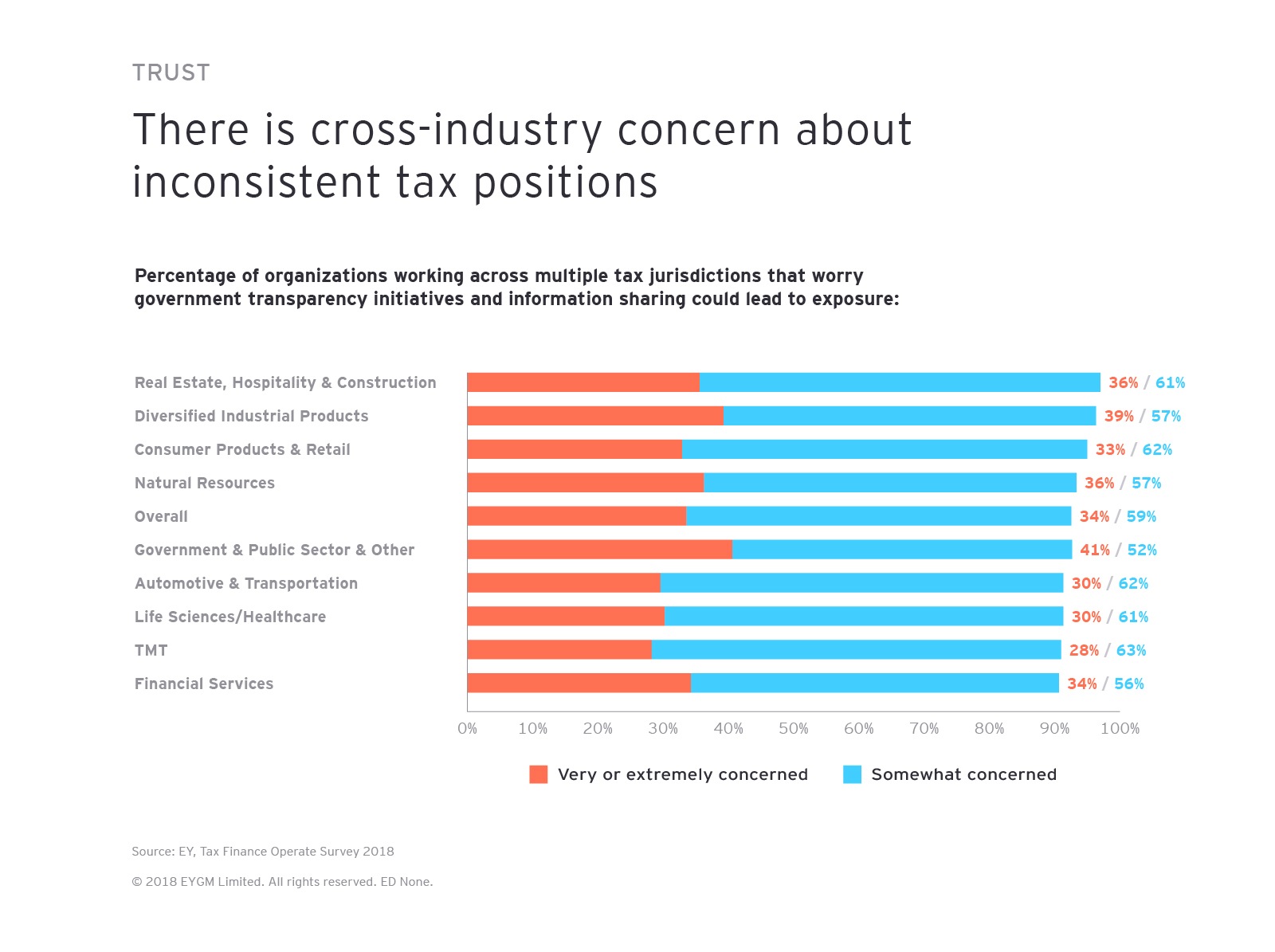

L’augmentation du partage d’informations et de l’interconnectivité engendre une propagation et une intensification plus rapides des litiges fiscaux, ainsi qu'une collaboration internationale entre les autorités fiscales. Celle-ci est facilitée par la numérisation ainsi que par le volume d’informations tirées des rapports pays par pays et du fichier principal que les grandes entreprises doivent soumettre à toutes les autorités fiscales compétentes.

Grâce à des outils améliorés, les autorités fiscales bénéficient d’un aperçu plus complet sur les opérations, les collaborateurs, les ventes, les actifs incorporels et les stratégie et transactions fiscales des entreprises. Ces outils marquent également le déclin du cycle annuel qui a jadis encadré la fonction fiscale. Si les entreprises produisent encore des déclarations fiscales annuelles qui ne sont consultées et examinées que par une autorité fiscale, la mise à disposition publique de ces données fiscales est à l’étude dans plusieurs juridictions. Les déclarations annuelles laisseraient alors place à un rapport en temps réel.

Les litiges fiscaux s’en retrouvent transformés, passant de simples conflits bilatéraux dans des pays spécifiques à des litiges multidimensionnels et multinationaux. « Dans un monde où les autorités fiscales partagent de plus en plus d’informations et où la répression fiscale se fait plus agressive, avec des risques associés pour l’image de l’entreprise, il est primordial de garder une vision globale sur l’ensemble des juridictions dans lesquelles vous menez vos activités », souligne Alex Postma, EY Global International Tax Services Leader.

Dans cet environnement, les entreprises doivent adopter une approche complète de bout en bout en termes de litiges fiscaux. Celle-ci offre un aperçu global des enjeux et des risques de potentiels conflits. Elles ont besoin d’une stratégie centralisée pour la gestion des litiges fiscaux, qui comprend un déploiement de politiques cohérent autour du monde. En cas de désaccord, elles doivent impérativement disposer de ressources capables d’assurer la liaison avec les autorités fiscales, afin de faire face à la complexité et de résoudre rapidement et efficacement les problèmes rencontrés.

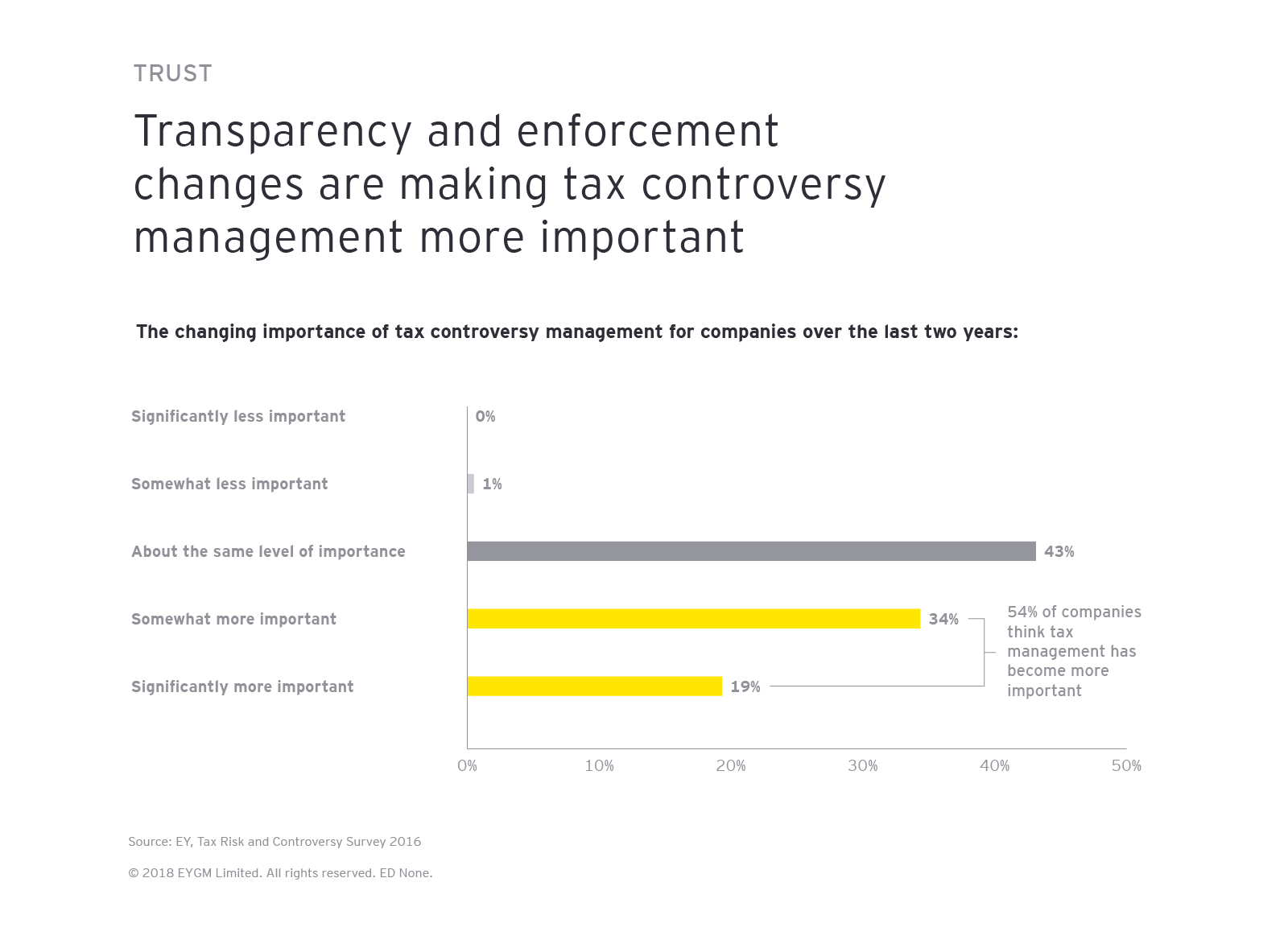

Alors que les cadres semblent de plus en plus sensibles à ces questions, les chiffres indiquent qu’il reste encore du travail. D’après notre enquête 2017 sur le risque fiscal et les litiges associés, qui a recueilli l’avis de cadres fiscaux et financiers issus de 69 juridictions dans plus de 17 industries, 46 % des personnes interrogées affirment n’avoir aucune visibilité sur leurs litiges fiscaux en cours.1

* En raison du facteur d’arrondissement, les chiffres ne totalisent pas 100 %.

Ce besoin de visibilité ne se limite pas au domaine fiscal. « Le risque fiscal est devenu une préoccupation majeure pour les cadres dirigeants et les conseils d’administration. Plus que jamais, il est important d’empêcher les différends, de contenir ceux qui surviennent et de résoudre les problèmes rapidement », explique Rob Hanson, EY Global Tax Controversy Leader.

Gestion du risque fiscal : mesures immédiates à prendre

- Adoptez une approche mondiale verticale et de bout en bout en matière de litiges fiscaux, avec des politiques et des procédures qui facilitent la surveillance et l’identification précoce des problématiques fiscales mondiales.

- Votre entreprise dispose-t-elle des compétences adaptées pour prévenir, gérer et résoudre les litiges fiscaux ? Vos collaborateurs sont-ils par exemple capables d'anticiper les effets de la résolution d'un litige dans une autre juridiction ?

- Déterminez si vos systèmes actuels peuvent fournir une vue complète des litiges fiscaux dans toutes les juridictions dans lesquelles vous opérez.

- Intégrez la fiscalité dans la planification des activités afin de permettre une gestion proactive des litiges fiscaux qui tient compte de l’empreinte fiscale de toute l’entreprise.

- Tenez-vous informé des évolutions sur le plan législatif, réglementaire et fiscal à travers le monde.

Chez EY, nous accompagnons les entreprises dans ce monde fiscal interconnecté. Notre réseau international concernant les litiges fiscaux couvre 85 pays et rassemble 1 300 professionnels spécialisés dans les litiges fiscaux et les prix de transfert, dont beaucoup sont d’anciens fonctionnaires. Cette connaissance approfondie nous permet de combler ce fossé entre les activités des autorités fiscales et la gestion passée des litiges fiscaux par les entreprises. Découvrez-en davantage ici.

Ce qu'il faut retenir

les entreprises les plus résilientes seront celles qui sauront rester agiles et ouvertes à de nouvelles façons d’appréhender la fiscalité, les données fiscales et la gestion des litiges fiscaux.